Объемы инвестиций в российскую недвижимость снижаются

Эксперты подвели предварительные итоги инвестиционной активности на рынке коммерческой недвижимости России в этом году. Консультанты сходятся во мнении, что в настоящее время инвесторы находятся под сильным влиянием факторов риска: волатильность курсов валют, замедление экономического роста, снижение цен на нефть, отрицательная динамика показателей внутреннего рынка коммерческой недвижимости России, в частности офисного, в связи с увеличением вакантных площадей. Все обозначенные факторы указывают на возможность ожидания обвала на рынке недвижимости в ближайшей перспективе.

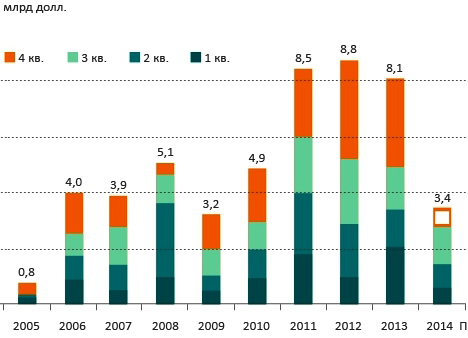

По подсчетам экспертов, объем инвестиций в недвижимость России уменьшился на 35% относительно 2013 г ($ 9,0 млрд), однако при этом оказался на 30% выше результата 2012 г ($4,5 млрд), составив в настоящий момент $5,8 млрд. В то же время эксперты рынка коммерческой недвижимости полагают , что этот результат нельзя считать положительным, так как в 2012 г снижение инвестиций в было продиктовано дефицитом предлагаемых на продажу высоколиквидных активов, а в данный момент ситуация продиктована рецессией экономики страны ввиду как внутренних (падение спроса со стороны населения), так и внешних причин (падение цен на нефть, политические и экономические санкции), к которой добавилась инертность рынка недвижимости: отсутствие желания у собственников к переоценке собственных активов из-за увеличения вакантности и снижения доходности.

При этом наименее активным оказался последний квартал, но до завершения декабря еще ожидается закрытие крупной сделки по продаже МФК «Башни Эволюция» в «Москва-Сити» оценочной стоимостью $1,0 млрд.

Как полагают консультанты, существенное снижение показателя активности на рынке коммерческой недвижимости произошло за счет сокращения доли инвестиций в регионах России. Тем временем ключевой интерес инвесторов переместился на рынок Московского региона, где традиционно сосредоточены высоколиквидные объекты. Объем инвестиций в московскую недвижимость по предварительным результатам оказался на 25% ниже прошлогоднего уровня, составив порядка $5,4 млрд., и в два раза превзошел показатель 2012 года.

В абсолютном выражении наибольший интерес для иностранного капитала вызвал сегмент офисов, что является следствием закрытия серии крупных сделок швейцарским фондом Eastern Property Holdings, который дополнил свой портфель такими бизнес-центрами Москвы, как БЦ «Северное сияние» (39, 0 тыс. кв. м. ), БЦ «Берлинский дом» (13, 4 тыс. кв. м. ) и БЦ «Женевский дом» (16, 5 тыс. кв. м. ). Покупка этих активов обошлась фонду не менее, чем в $300 млн. В общей сложности международные компании вложили в офисный сектор более $544 млн. - около 40% от общего объема инвестиций в коммерческую недвижимость России.

Не меньший интерес для международных инвестиций в Россию привлек сегмент жилой недвижимости и апартаментов - 64% от общего объема вложенных в данный сегмент средств. Около $400 млн. было инвестировано в приобретение комплекса "Покровские холмы" катарским фондом QIA. При этом зарубежные инвесторы в меньшей степени интересовались объектами многофункционального назначения - крупнейшей и единственной сделкой стало приобретение турецкой Renaissance Construction 50% проекта возведения башни "Россия" в деловом центре «Москва-Сити», стоимостью - $280 млн., что в конечном счете составило 17% от общего объема инвестиций в сегмент.

По состоянию на ноябрь выросла доля инвестиций в проекты, которые существуют только лишь на бумаге: в общем объеме с 6% в 2013 г до 25%, в абсолютном выражении объем инвестиций вырос почти в два раза, составив $1,6 млрд. Данная статистика обосновывается присутствием крупного инвестора, приобретающего активы в сегменте офисов в "Москва Сити" с целью долгосрочных инвестиций.

Например, одной из подобных сделок стало покупка компанией Solvers Estate Олега Малиса проекта «Imperia Tower II» и выкуп 50% долей в проекте "Башня России", суммарная оценочная стоимость которых может превышать $0,4 млрд.. Помимо того, в настоящее время, все больше земельных участков и проектов покупается под дальнейшее строительство жилых объектов, в связи с выросшей актуальностью этой отрасли на территории Новой Москвы, а также с оживленным ростом спроса на нее.

Также эксперты отметили незначительный рост инвестиций в объекты незавершенного строительства с 4% до 8% (в абсолютных значениях c 330 млн. до 500 млн. долларов соответственно). Тем не менее, это явление, по мнению аналитиков, можно считать временным, и характеризующим активность конца 2013 - начала 2014 гг. Нынче российский рынок недвижимости находится в уязвимом состоянии, и многие инвесторы приостанавливают финансирование (кроме жилой недвижимости) из-за геополитических рисков России, что в среднесрочной перспективе скажется и на структуре инвестиций. Основным спросом в 2015 году (90%) будут пользоваться высоколиквидные объекты на операционной стадии, или проекты с высокой степенью готовности.

Немалое количество инвестиций по итогам года ($1,6 млрд. или 28% среди всего объема сделок) привлек сегмент многофункциональных комплексов (еще год назад их доля не превысила 5% ). Проекты МФК помогают диверсифицировать риски для значительных объемов площадей, но имеют экономический смысл исключительно для центральных районов города. В частности, структура подконтрольная бизнесменам Саиту и Михаилу Гуцериевым приобрела торгово-деловой центр класса "А" «Новинский пассаж» общей площадью 78 тыс. кв. м. за $365 млн., а также гостинично-офисный долгострой неподалеку от стадиона "Олимпийский" в Москве за $130 млн. Сообщается, что объекты, располагающие апартаментной составляющей, порождают все большую заинтересованность со стороны инвесторов. К примеру, в 2014 г в ММДЦ "Москва-Сити" было реализовано несколько комплексов аналогичного формата: «Башня Империя», "Imperia Tower II", «Башня России«.

Следом по объему инвестиций стал офисный сегмент - на его долю пришлось порядка $1,4 млрд. - сумма вложений сократилась в три раза в абсолютном выражении касательно показателя 2013 года, в процентном выражении снизилась с 45% до 24%. Крупнейшей сделкой в России стала покупка БЦ "Газойл Сити", площадью 35,2 тыс. кв. м., цена которого могла составить свыше $176 млн.

Сопоставимый объем инвестиций пришелся на гостиничный и торговый сегменты - по $500 млн. В отели были вложены $535 млн. или 9% от общего объема транзакций на рынке. Увеличение доли гостиничного сектора составило 5 п.п, что во многом произошло за счет приобретения компанией ВТБ доли ОАО "Гостиничная компания" в размере 84, 1%. В портфель компании входит 14 гостиниц в Москве, суммарная стоимость которых оценивается в $500 млн.

Сегмент ритейла также занимает долю менее 10% от совокупного объема сделок купли-продажи (сокращение с 30% по сравнению с результатами 2013 г). Впрочем, качественные торговые объекты в России по-прежнему остаются самыми желанными инвестиционными продуктами на рынке, и малая доля этого сегмента объясняется отсутствием ликвидного предложения на сегодняшний день.

Предельную осторожность инвесторы проявили к складскому рынку коммерческой недвижимости России. С начала года закончилась всего лишь одна крупная сделка по покупке складского актива - приобретение компанией "Градиент" индустриального комплекса «Навигатор» в Перми общей площадью 46, 5 тыс. кв. м. Объем транзакции составил $6,1 млн., тогда как годом раньше итоговая сумма сделок превысила $1,7 млрд. На региональном рынке зарегистрировано несколько крупных покупок складских площадок под строительство на сумму почти $30 млн.: участок на территории "Новосибирского завода химконцентратов" и производственно-складская площадка в Колпино (Санкт-Петербург).

Анализируя распределение спроса по профилям инвесторов, консультанты заметили рост активности финансового сектора и снижение доли девелоперских и нефтегазовых компаний в структуре инвестиционных сделок. В 2014 г на рынке недвижимости России господствовали банки и инвестиционные фонды, их доля выросла с 30% до 50%. Около 40% сделок совершалось девелоперскими компаниями. Наименее активными игроками стали нефтегазовая отрасль и индустриальный сектор - совокупно они обеспечили менее 10% инвестиционного спроса.

В числе отрицательных факторов эксперты называют обострение политических рисков, ухудшение макроэкономических показателей и связанный с ними рост оттока капитала из России. Обозначенные факторы могут оказать влияние на уменьшение числа сделок с участием иностранного капитала, при этом есть ожидания роста интереса со стороны китайских и азиатских инвесторов. Тем временем, ограничение возможностей заемного финансирования может повлиять на покупательскую способность российских инвесторов.

В 2015 году изменения затронут и структуры распределения инвестиций по сегментам: максимальный интерес будут привлекать качественные объекты ритейла, а также жилые и многофункциональные комплексы с апартаментами. Постепенно будет восстанавливаться интерес к складскому рынку, доля офисного рынка в структуре спроса при этом будет снижаться.

Отрицательная динамика на рынке недвижимости России в обстановке неустойчивого состояния мировой экономики может негативно сказаться на ценах на офисную недвижимость, что в будущем будет препятствовать восстановлению ставок капитализации, и с большой долей вероятности можно ожидать их увеличения на 1-1, 5 п. п. в 2015 г. В секторе торговой недвижимости, напротив, ставки капитализации демонстируют тенденцию к снижению на фоне показателей других сегментов.